در مقاله قبلی نحوه ثبت نام در بورس مرحله به مرحله آموزش داده شد. در این مقاله ما قصد داریم اصطلاحاتی را تعریف کنیم که مناسب افرادیست که تازه پا به عرصه بازار بورس نهاده اند و آن هم عرضه اولیه سهام است.

عرضه اولیه سهام (Initial Public Offerings) که به اختصار با IPO نشان داده میشود، عبارتست از اولین فروش سهام توسط یک شرکت خصوصی که طی آن به یک شرکت عمومی تبدیل میشود.

برای درک بهتر موضوع، مثالی را در مورد تبدیل یک شرکت سهامی خاص به یک شرکت سهامی عام با هم مرور میکنیم.

فرض میکنیم یک فرد (و یا چند نفر به صورت شراکتی) کسب و کار جدیدی را راه میاندازد. با این فرض در واقع مالک این کسب و کار فقط آن فرد (و یا آن چند نفر) خواهد بود. این فرد (یا افراد) میتواند اشخاص دیگری را به عنوان شریک به مجموعه خود اضافه کند و با این کار سرمایه جدیدی برای کسب و کار قبلی جذب کند. دقت کنید که این شرکت هر اندازهای میتواند باشد؛ چه در اندازه یک کسب و کار محلی و خانوادگی یا در حد یک کسب و کار چند ده میلیاردی! ولی همچنان این شرکت یک شرکت خصوصی خواهد بود. زیرا حق خرید و فروش سهمالشرکه دارای یک سری محدودیتهای حقوقی است که بین شرکا محفوظ می ماند. حال ممکن است فعالیت شرکت به جایی برسد که نیاز به منابع خیلی زیاد برای توسعه فعالیتهای خود داشته باشد و شرکا تصمیم بگیرند که شرکت را از حالت خصوصی درآورده و با عرضه بخشی از سهم خود، شرکای بیشتر و با قوانین مربوط به شرکتهای سهامی عام را وارد کسب و کار خود کنند. در این مرحله موضوع عرضه اولیه مطرح میشود.

عرضهی عمومی اولیه (IPO)، عرضهی اوراق بهادار شرکت به عموم برای اولین بار و بدون سابقه قبلی قیمتگذاری است. خیلیها اعتقاد دارند که عرضههای اولیه در بورس مانند طلا است یعنی ما هرچی بخریم به احتمال خیلی بالایی سود کردهایم، واقعیت هم همین است. در چند سال گذشته میتوان گفت تمامی عرضههای اولیه دارای سود بودهاند.

عرضه اولیه سهام شرایطش نسبت به خرید و فروش عادی سهام کمی متفاوت است. اما بعد از آن دیگر تفاوتی با بقیه سهام موجود در بورس ندارد. حال سوال اینجاست که وقتی سهام یک شرکت برای بار اول در بورس عرضه می شود ما چگونه می توانیم آن را بخریم؟

چگونه عرضه اولیه بخریم؟

تا همین چند وقت پیش عرضه اولیه هایی که در بورس ما انجام می شد به روش حراج با اولویت زمان صورت می گرفت. بدین صورت که ابتدا سهم طی یک فرایندی که سرمایه گذاران حقیقی در آن دخالتی نداشتند، اصطلاحا کشف قیمت می شد. یعنی مشخص می شد که سرمایه گذاران می توانند آن سهم را برای بار اول به چه قیمتی خریداری کنند. سپس با توجه به تعداد سهام شرکت و تعداد سهامی که می خواست عرضه بشود، سهمیه هر فردی که می خواست عرضه اولیه بخرد مشخص می شد. در نهایت هم ساعت سفارش گذاری مشخص می شد. مثلا در نهایت بورس اعلام می کرد سرمایه گذاران برای شرکت a که قرار است در ساعت ۱۲:۳۰ دقیقه عرضه شود می توانند هرکدام ۱۰۰۰ سهم و در قیمت ۱۰۰ تومان سفارش بگذارند. پس در این روش قیمت خرید، ساعت خرید و حداکثر حجم خرید از قبل کاملا مشخص شده بود و در نهایت شما باید در ساعت مشخص شده سفارش خود را در سیستم ثبت می کردید. اگر هم تعداد سهم های تقاضا شده از تعداد سهم های عرضه شده بیشتر می شد، اولویت با افرادی بود که سفارش خود را زودتر ثبت کرده بودند. اما مدتی است که روش خرید عرضه اولیه به روش بوک بیلدینگ تغییر پیدا کرده است.

روش بوک بیلدینگ در عرضه اولیه چیست؟

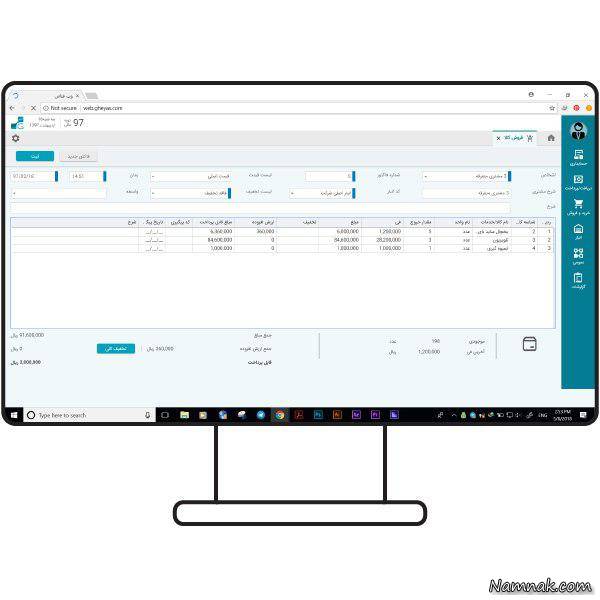

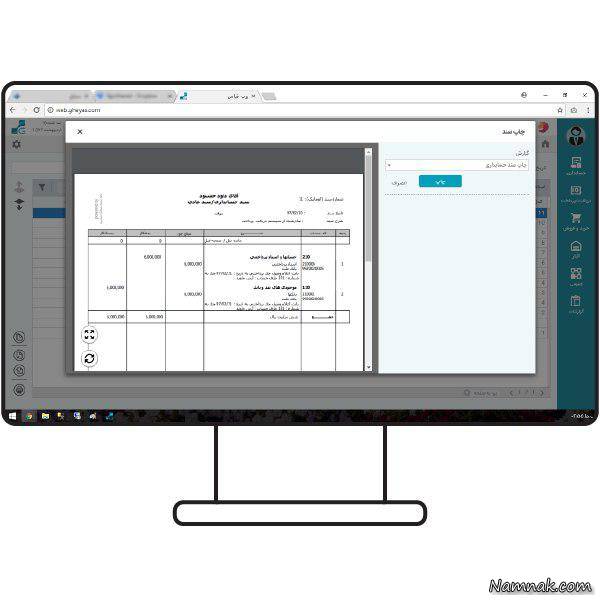

به تازگی در بورس تهران از روش جدیدی با نام بوک بیلدینگ رونمایی شده است. از این به بعد شما برای خرید عرضه اولیه باید به روش بوک بیلدینگ اقدام به خرید سهام بکنید. مهم ترین مزیت در روش عرضه اولیه سهام به روش بوک بیلدینگ، امکان ثبت سفارش به قیمت های متفاوت می باشد. در این روش هر سفارش با توجه به حداکثر حجم مشخص شده در قیمتی که خریدار تعیین می کند در سامانه معاملات ثبت خواهد شد و در تخصیص سهام بی عدالتی ایجاد نخواهد شد. در روش بوک بیلدینگ هر خریدار با توجه به تحلیل و بررسی های خود، درخواست خرید سهام را در ساعتی مشخص که از قبل ناظر بازار اعلام می کند، در سیستم معاملاتی ثبت می کند. اما یکی از معایب این روش قیمت و محدودیت مثبت و منفی ۱۰ درصد می باشد. نهاد عرضه کننده یک قیمت را به عنوان کف قیمت سهم مشخص می کند. حال سرمایه گذاران می توانند سفارش خرید خود را در بازه ای بین این قیمت کف و ۱۰% بالاتر از این قیمت قرار دهند.

مشکل این روش این است که به احتمال زیاد در بیشتر مواقع این کار باعث می شود تا افراد در سقف قیمتی اقدام به ثبت سفارش و خرید سهام بکنند. این امر ممکن است موجب ایجاد صف خرید در عرضه اولیه شود. اما به صورت کلی شما در این روش راحت تر از روش حراج اقدام به خرید می کنید. هم چنین دیگر اولویت با سفارش زودتر نیست و شما نباید خیلی سریع سفارش خود را ثبت کنید. بلکه براساس تحلیل خود آن قیمتی را که در بازه مشخص شده است، انتخاب می کنید و در آن قیمت سفارش خود را ثبت می کنید.

به دلیل تقاضای بسیار زیادی که برای عرضههای اولیه شکل گرفته، معمولا سهمیه کمی به افراد شرکتکننده میرسد؛ با این حال، خرید سهام در عرضه اولیه یک راه بیخطر برای تجربه اولین سرمایهگذاری در بورس است، زیرا بیشتر مواقع مقداری سود نصیب سرمایه گذاران میکند.

در عرضه اولیه با بوک بیلدینگ، یک بازه زمانی، حداقل و حداکثر قیمت قابل خرید و سهمیه برای هر کدمعاملاتی در نظر گرفته میشود. شما باید براساس این اطلاعات که توسط ناظر بازار در روز عرضه اعلام میشود، سفارش خود را در ساعت مشخص شده ارسال کنید. تخصیص سهام توسط ناظرین به کدهای معاملاتی انجام میگیرد و معمولا در صورت وجود تقاضای بالا، همه افراد بطور مساوی از عرضهها بهرهمند میشود